配当所得に係る税金【総合課税と申告分離課税】

近年よく耳にするようになった、つみたてNISAやiDeCoを始めた、もしくは既にやっているという方も多いのではないでしょうか。

つみたてNISAやiDeCoとは何なのか、簡単に言ってしまえば日本株と米国株の株式投資です。

株式投資を行う場合、証券会社の特定口座で運用する場合がほとんどかと思います。特定口座で上場株式等からの配当金を受取る場合、所得税15%(復興特別所得税を除く)と住民税5%の合計20%が源泉徴収、特別徴収された上で入金されてきます。

今回は、このような配当所得にかかる税金についてみていきます。

総合課税と申告分離課税

令和4年度の税制改正以前には、一般的な個人投資家は大口株主ではないので国内の上場株式等の配当金は申告不要のため、所得税と住民税が天引きされたままにしておいても問題はありませんでした。

しかし令和4年度の税制改正を経て、上場株式等に係る配当所得等の課税特例の見直しが行われ、個人株主が所有する上場株式等と同族会社が保有する上場株式等を合算して、持株割合が3%以上の場合、個人株主の課税方式が総合課税一択となりました。

| 総合課税 | 申告分離課税 | |

| 仕組み | すべての所得を合算して課税 | 他の所得とは切離して課税 |

| 所得税の税率 | 5% ~ 45% | 一律15.315% |

| 住民税の税率 | 10% | 5% |

| 配当控除 | 〇 | ✕ |

配当控除とは

配当控除とは、国内株式等の配当について、総合課税分として確定申告をした場合に適用される税額控除のことをいいます。

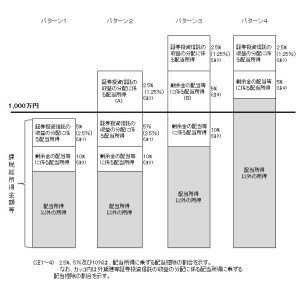

どのように控除されるのか、パターン別にご紹介します。

- その年分の課税総所得金額等が1,000万円以下の場合 / パターン①

配当控除の額 = Ⅰ + Ⅱ

Ⅰ 配当所得の金額 × 10%

Ⅱ 証券投資信託の収益の分配金に係る配当所得の金額 × 5% - その年分の課税総所得金額等が1,000万円を超え、かつ、課税総所得金額等から証券投資信託の収益の分配に係る配当所得の金額を差し引いた金額が1,000万円以下の場合 / パターン②

配当控除の額 = Ⅰ + Ⅱ + Ⅲ

Ⅰ 配当所得の金額 × 10%

Ⅱ (証券投資信託の収益の分配に係る配当所得の金額のうち、課税総所得金額等から1,000万円を差し引いた金額(A)に相当する部分の金額) × 2.5%

Ⅲ 証券投資信託の収益の分配に係る配当所得の金額のうち(A)を超える部分の金額 × 5% - 課税総所得金額等から証券投資信託の収益の分配に係る配当所得の金額を差し引いた金額が1,000万円を超える場合 / パターン③

配当控除の額=Ⅰ+Ⅱ+Ⅲ

Ⅰ (剰余金の配当等に係る配当所得の金額のうち、課税総所得金額等から1,000万円と証券投資信託の収益の分配に係る配当所得の金額の合計額を差し引いた金額(B)に相当する部分の金額) × 5%

Ⅱ 剰余金の配当等に係る配当所得のうち、(B)を超える部分の金額 × 10%

Ⅲ 証券投資信託の収益の分配に係る配当所得の金額 × 2.5% - 課税総所得金額等から剰余金の配当等に係る配当所得の金額と証券投資信託の収益の分配に係る配当所得の金額の合計額を差し引いた金額が1,000万円を超える場合 / パターン④

配当控除の額 = Ⅰ + Ⅱ

Ⅰ 剰余金の配当等に係る配当所得の金額 × 5%

Ⅱ 証券投資信託の収益の分配金に係る配当所得の金額 × 2.5%

:国税庁HP参照

04/24/2023